首次尝试LSD?Index Coop为您保驾护航

今天,Index Coop推出了其全新的结构化产品,使投资者能够接触到市场上最顶级的流动性质押衍生品(LSD)代币。Index Coop长期以来一直致力于开发此类产品,其最受欢迎的指数是DeFi Pulse Index(DPI),该指数为去中心化金融(DeFi)领域的各种代币提供加权敞口。该项目还提供了一个名为MVI的元宇宙指数以及一个杠杆ETH代币。

聚焦火热的质押以太坊市场

该产品名为多元化质押ETH指数(dsETH),为投资者提供了对Lido Finance的stETH、Rocketpool的rETH和Stakewise的sETH2代币的敞口。它将三种代币合而为一,就像一个指数一样。

这些代币是投资者质押ETH后获得的收益资产,可以在其他地方用于在DeFi中赚取额外收益。它们特别受欢迎,因为它们允许投资者质押少于直接参与以太坊质押所需的32 ETH。

Index Coop的产品和增长负责人Crews Enochs表示,获取这三种本质相同的代币版本的想法在于平衡风险。

“你希望能够分散资产和协议层面的风险,”他告诉Decrypt。“如果我只使用Lido协议或Rocket协议,我的整个投资组合都将面临相同的智能合约风险。”基本上,持有该指数意味着如果其中一个质押平台被黑客攻击,你不会失去一切。

Enochs表示,此外,对这三种LSD代币的敞口将确保“你的质押ETH获得的整体收益更加一致。”

目前,stETH的收益率为4.9%,sETH2为5.12%,rETH为4.53%。Rocketpool还为那些质押以太坊并运行自己节点的人提供了更高的收益以及其原生RPL代币的奖励。

至于Index Coop,预计从2月份开始,dsETH指数将通过0.25%的流媒体费用每月产生高达4000美元的收入。当然,前提是投资者能看到与Enochs及其团队相同的优势。

关注去中心化问题

除了为投资者提供对质押以太坊衍生品的多元化敞口外,该指数的加权方法还揭示了这一领域中的中心化问题。

Enochs表示,dsETH指数在每个LSD代币之间的加权是基于每个项目去中心化其各自节点数量的程度。在这种情况下,节点指的是那些质押了32 ETH并根据以太坊新的权益证明(PoS)共识机制现在正在保护网络的验证者大军。

“有两个因素,”他告诉Decrypt。“一个是节点运营商的数量,一个运营商可以运行许多节点,然后还有这些节点之间的质押分布。”

例如,基于Index去年12月的初步提案,Rocketpool享有该指数最大的权重,约为44%。尽管Rocketpool的实际节点数量(仅11,342个)远少于市场领导者Lido,但这些节点在运营商之间的分布要均匀得多。Rocketpool中最大的运营商运营着大约20个节点。

尽管Lido Finance拥有高达147,010个验证者保护以太坊,但这些节点分布在30个节点运营商中。例如,像Figment和Chorus One这样的专业质押公司,各自为Lido运营着大约2000个节点。这为该质押项目赢得了29.68%的权重。

Stakewise有5个运营商和超过2254个验证者,赢得了26.39%的权重。

Enochs承认,团队可能仍需要调整这些权重。“我们真的很想仅基于Rated网络数据来评分,但他们没有为我们准备好。我们将在未来的更新中添加某种公平性评分,但它没有包括在启动的治理提案中。”

不过,意图是明确的。该指数显然旨在鼓励更大的去中心化,这肯定会给该领域的领导者Lido带来问题。

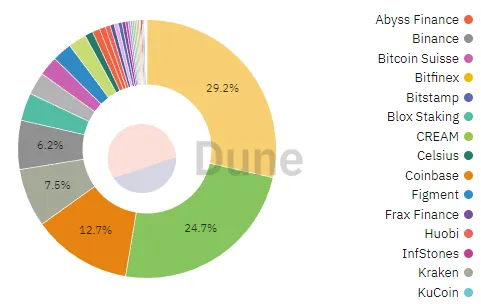

从Dune提取的数据显示,在1620万质押的以太坊中,Lido占据了近30%的整个市场,而中心化参与者Coinbase和Kraken分别仅占12%和7%。

至于Rocketpool,它仅占2%。Stakewise仅占0.44%。不过,如果有大量投资者需求,Index的产品可能会改变这一局面。

“每个人都明白,如果客户想要这个,这个产品可以增加他们所有产品的采用率,并整体提升质押业务,”Enochs说。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据

清算最大痛点

清算最大痛点

多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 新闻

新闻 文章

文章 大V快讯

大V快讯 财经日历

财经日历 专题

专题 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 合约计算器

合约计算器 期权分析

期权分析

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注