随着美联储释放降息信号,市场情绪迅速升温。数据显示,每当进入降息周期,比特币的价格通常会迎来短期上行——比如2020年疫情后的宽松政策,BTC一年内暴涨超1500%。如今,美国CPI降至2.6%,美元指数走弱,资金正重新流入加密市场,推动比特币站稳在10万美元上方。不过,短线也要警惕波动风险,机构资金往往会在政策兑现时获利了结。降息带来的不仅是流动性回归,更是比特币在新一轮市场博弈中的试金石。

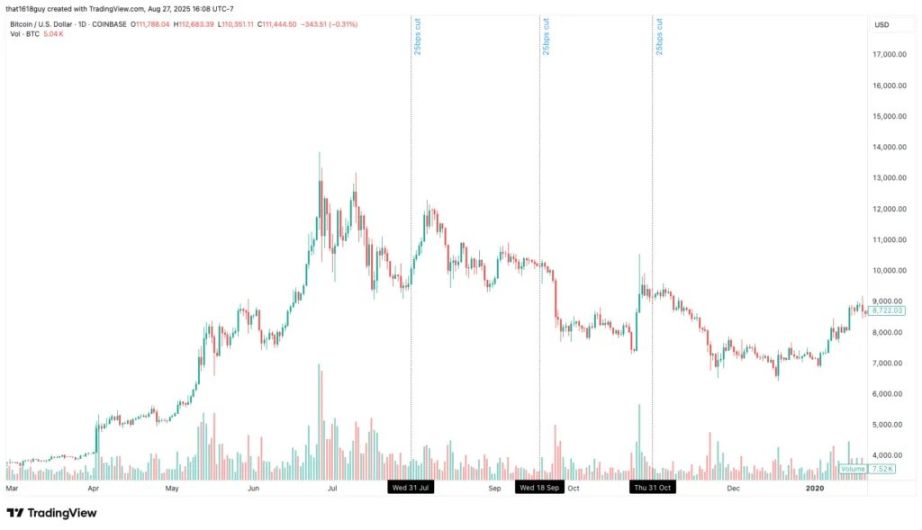

2019 年:预期内上涨,兑现后下跌

在 2019 年,比特币从 2018 年底的 3000 美元一路反弹至 6 月的 13000 美元。美联储在 7 月 31 日、9 月 18 日和 10 月 30 日分别宣布降息。

每一次降息决定都标志着比特币的上涨动能接近枯竭。BTC 在议息会议前大幅上涨,但会后随着经济增长疲软的现实再次显现而遭到抛售。这表明降息的利好已被市场提前消化,而经济增长放缓的现实主导了后续走势。

2020 年:紧急降息下的例外

2020 年 3 月的情况并非一个典型的周期。当时,为应对新冠疫情引发的恐慌,美联储将利率大幅削减至零。

在这场流动性危机中,BTC 与股票一同暴跌,但随后在海量的财政和货币政策支持下强势反弹。因此,这是一个危机驱动下的特例,不能作为预测 2025 年走势的模板。

2024 年:叙事压倒流动性

2024 年趋势发生了变化。BTC 在降息后并未回落,反而延续了上涨势头。

原因在于:

• 特朗普的竞选活动将加密货币变成了选举议题。

• 现货ETF正吸引着创纪录的资金流入。

• MicroStrategy在资产负债表层面的购买需求依然强劲。

在这一背景下,流动性的重要性有所下降。结构性的买盘和政治上的利好因素压倒了传统的经济周期影响。

2025年9月:有条件的行情启动

当前的市场背景与过去几轮周期中的失控式上涨并不相同。自8月下旬以来,比特币一直处于盘整状态,ETF的资金流入已大幅放缓,而一度作为持续利好因素的企业资产负债表买盘也开始减弱。

这使得9月的降息成为一个有条件的行情触发点,而非一个直接的催化剂。

如果比特币在议息会议前大幅上涨,那么历史重演的风险就会增加——即交易员在宽松政策落地后「卖出事实」,导致「涨后即跌」的局面。

但如果在此次决议前,价格保持平稳或小幅走低,那么大部分的超额头寸可能已被清除,从而使降息更能起到稳定市场的作用,而不是成为上涨动力的终结点。

核心观点

当前比特币走势可能受到美联储9月议息会议及相关流动性变化的影响,整体来看,比特币可能会在FOMC会议前出现一波上涨,但上涨幅度可能难以突破新高。

• 如果价格在会议前大幅上涨,,那么很可能会出现「卖新闻」式的回调;

• 但若价格在9月初至会议期间出现整理或下跌,则有可能因利率调整而带来意外的上涨。

然而,即便出现反弹,市场仍需保持谨慎。下一轮上涨可能形成较低的高点(大约在11.8万至12万美元区间)。

假设出现这一较低高点,这可能为Q4后半段创造条件,届时流动性状况有望稳定,需求或将重新回升,推动比特币迈向新高。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注