临近年末,情绪最热的名字非Lighter莫属。随着币安、OKX先后开启LIT盘前交易,市场迅速给出“定价锚点”,Polymarket数据显示其TGE后估值站上30亿美元的概率已过半,链上一次性转移2.5亿枚LIT更是直接点燃FOMO。但在估值博弈、积分收益测算和空投预期之外,真正值得追问的是:这些热度究竟来自真实交易量与用户黏性,还是短期激励堆出来的流量泡沫?当Perp DEX赛道进入正面竞争期,Lighter的狂热,或许正是整个去中心化衍生品能否走向可持续的关键试金石。

估值锚点与0费率陷阱

在2025年Perp DEX赛道的群雄混战中,Lighter走出了一条与众不同的扩张路径。相比于Hyperliquid凭借极致的运营能力和零VC背书的公平叙事突围,以及Aster背靠币安生态的品牌溢价,Lighter选择深度拥抱顶级资本。

根据RootData数据,Lighter于今年11月完成了由Founders Fund和Ribbit Capital领投、Robinhood参投的6800万美元巨额融资,其Pre-TGE估值已高达15亿美元,在此之前更有Dragonfly、Haun Ventures等老牌机构为其背书。

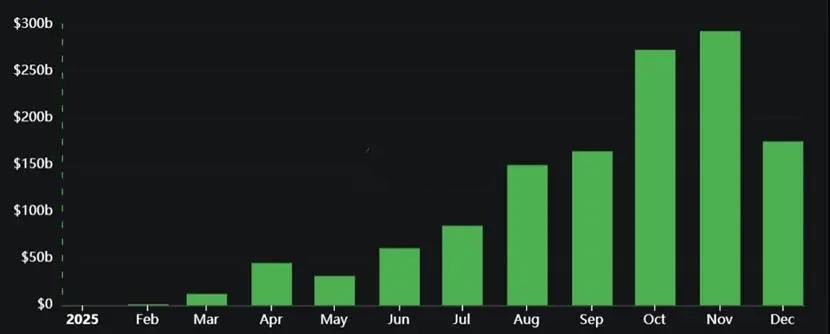

从账面指标来看,Defillama显示Lighter的未平仓合约(OI)达15.72亿美元,月度收入1027万美元,年化收入直逼1.25亿美元。在交易量维度,Lighter近30天录得2271.9亿美元,甚至压过了赛道标杆Hyperliquid(1750.5亿美元)与Aster(1890.34亿美元),一度被市场认定为今年perp DEX的一匹黑马。

市场分析认为,Lighter的野心远不止于一家单纯的永续合约交易所,而是致力于构建去中心化的交易基础设施,旨在接入券商、金融科技公司及专业做市商。在零售端,Lighter推行类似Robinhood的“零手续费”策略,但其存在200-300毫秒延迟,这无疑为高频做市商创造了极佳的套利窗口,冲着“低费”而来的普通散户虽免去了显性手续费,却可能在隐性滑点中付出数倍于正常水平的交易代价。

因此,市场对其商业模式存在一定争议,对其估值逻辑也超出单纯的Perp DEX维度比较。尽管Polymarket显示其TGE后估值预期落在20亿至30亿美元区间,但其是否能撑起长期的机构级叙事,仍需打上一个问号。

另一方面,历史经验一再证明,“上线即巅峰”已成为明星VC项目难以逃脱的宿命。2025年数据显示,具备高知名度的“VC系项目”在二级市场的表现与估值严重脱节。例如VC估值10亿美元的Humanity Protocol现市值约为2.85亿美元、Fuel Network现约1100万美元、Bubblemaps现约600万美元,差距高达数十倍。其他如Plasmas、DoubleZero等项目,市值也仅剩VC估值的10%至30%。

在资本催化下刷出来的“虚荣指标”面前,Lighter或许只是下一个案例而已。

Prep DEX虚假的繁荣

Lighter的持续性隐忧,本质上折射出整个Perp DEX赛道的深层瓶颈。

首先,Perp DEX的核心用户群体理应是杠杆交易者与机构套利者,但现实中的活跃度远逊于叙事。根据DeFiLlama数据,即便全赛道月交易量创下1.2万亿美元历史新高的十月,全球真实活跃地址(指每日有方向性持仓的有效用户)仅维持在万至十万人规模,这与Binance、Bybit等CEX的亿级用户量体相比,存在量级上的鸿沟。

究其缘由,用户选择DEX虽是为追求低费率与链上隐私,但大部分散户的资金体量对隐私的敏感度并不高。况且,随着领跑者Hyperliquid凭借自建Layer 1确立了深厚的流动性护城河,新玩家很难在同维度实现突围。

用户基数的局限性,导致赛道增长高度依赖“临时农民”而非忠实用户。CoinGecko报告指出,2025年末空投交互(Airdrop Farming)盛行,用户涌入大多旨在获取积分而非长期交易,导致留存率在TGE(代币产生)后普遍腰斩。以Lighter为例,其Season 2虽吸引超50万新用户,但分析显示80%为多钱包Sybil(女巫)账户,真实活跃地址数量远没有表面那么漂亮。

其次,赛道的尴尬现状体现在多方利益博弈形成的“短期循环”:项目方急需TVL和交易量来支撑估值叙事,通过积分和零费率诱导流量;VC押注高估值寻求退出;而农民则蜂拥刷分,套现空投后离场。

Forklog分析称,“利益轮盘”虽推高了账面数据,本质却是各方的短期博弈,而非生态共赢。典型案例是Aster在2025年11月调整积分乘数后,40万钱包迅速迁徙至Lighter,直接导致Gas费激增与平台深度崩盘。

BitMEX首席执行官Stephan Lutz警示称,Perp DEX的热潮可能难以为继,因为CEX仍掌控着95%的未平仓合约(OI)份额,DEX模式过度依赖激励机制,商业逻辑极其脆弱。21Shares的2025年中报告也强调,尽管Perp DEX市场份额从年初的5%升至26%,但这种受牛市情绪驱动的份额增长伴随着严重的碎片化竞争。

另外,Perp DEX表面交易量的爆发,背后是撸毛用户受积分刺激的产物。2025年末,无代币Perp DEX的空投挖矿热度攀升,这也解释了为何Lighter与Aster的月交易量能双双突破1800亿美元。尽管Aster已发币,但其不得不通过持续的奖励活动来维持账面增长,“以补贴换留存”的模式无异于透支未来。

事实证明,由资本催生、依靠积分维系的光鲜,在TGE之后往往会面临残酷的估值修正。回顾类似由顶级VC背书的项目Vana,在2024年TGE后虽然FDV短暂暴涨,但随后便因失去激励支撑而腰斩70%,迅速沦为流动性枯竭的“鬼项目”。Lighter与Aster如今的数据狂飙,路径上与这些估值倒挂的VC项目如出一辙。

在当下的市场格局,Perp DEX头部效应已基本定型,Hyperliquid凭借先发的内生收入和深度稳居首位,余下玩家只能在移动端优化、保险机制或RWA整合等极窄的细分赛道中寻求差异化生存。

归根结底,Perp DEX赛道目前仍处于存量博弈阶段,对于隐私敏感度较低的小额散户而言,DEX依然缺乏足够的迁徙动力。其表面的热闹之下,真实价值或许远比数据呈现出的要苍白。

结语

在由积分、VC和空投编织的繁荣逻辑里,Perp DEX似乎陷入了一场自给自足的幻象。然而,当补贴的潮水退去,那些缺乏真实用户粘性、仅靠资本叙事支撑的“黑马”,终将在二级市场的流动性考验面前原形毕露。

Lighter的故事仍在继续,但它提醒加密投资者DeFi赛道从来不缺热闹的盛宴,缺的是能熬过泡沫的真相。在追逐下一个高光时刻时,不妨审慎自问:这场狂欢,究竟为谁而燃?

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 去中心化交易所

去中心化交易所 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注

LIT

LIT