核心要点

价值约18亿美元的比特币期权将于1月23日到期,未平仓合约大量集中于9万美元、9.2万美元及10万美元行权价附近。到期日前,接近9.2万美元的最大痛点价位正对比特币价格形成短期吸引。比特币价格仍对宏观风险敏感,包括美国关税威胁重燃及全球市场抛售。

期权到期前夕比特币价格停滞

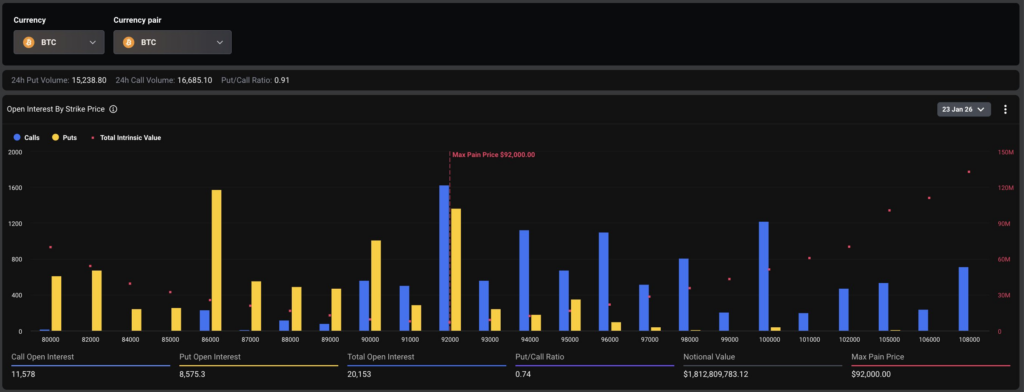

随着市场为1月23日周五的期权到期做准备,比特币价格在9万美元关口附近陷入停滞。Deribit数据显示,约有21,700份比特币期权合约(名义价值约18亿美元)即将到期。

分析人士指出,这些头寸集中在关键行权价附近,使得“最大痛点”水平位于约9.2万美元,略高于当前现货价格。若比特币在周五到期截止前维持在9.2万美元下方,大量看涨期权将失去价值。交易员警告称,随着到期日临近,集中的未平仓合约可能加剧市场波动。

市场背景紧张:美国对欧洲的关税威胁已波及全球市场。特朗普总统发表讲话后,比特币周一曾下跌3.6%至8.5万美元区间。

巨额期权未平仓合约高悬

近20亿美元的比特币未平仓合约聚集于此次到期期权的较高行权价。CoinGlass数据显示,仅10万美元行权价就持有约20亿美元未平仓合约。另有约11亿美元未平仓合约分布在8.5万至9万美元行权价区间。

总体来看,看涨期权(多头押注)数量超过看跌期权(保护性空头)——1月23日到期的期权看跌/看涨比率约为0.75。这种倾斜表明市场存在温和的看涨倾向,但并非极端乐观。

Deribit分析师指出,此类行权价聚集现象“使现货价格在到期前保持敏感”。实践中,若比特币价格向这些吸引价位漂移,交易商将需要相应调整对冲头寸(Delta中性策略)。

Deribit的比特币期权专家评论警告称,随着到期日临近,这些对冲资金流动可能强化价格朝向或背离9.2万美元的任何走势。

简言之,关键行权价处的密集持仓使得比特币在到期日前后的价格走势更易出现震荡。一旦合约到期,大量的Gamma风险敞口可能被释放,随着市场重新平衡,或引发到期后的剧烈波动。

比特币价格面临最大痛点考验

“最大痛点”定义为使最多数量期权变得毫无价值的价位。按此衡量,1月23日到期的最大痛点水平约为9.2万美元,略高于当前交易水平。

若比特币在到期前持续低于9.2万美元,多数9万美元及10万美元的看涨期权将作废,从而限制价格的快速上行。但若价格强势突破并站稳9.2万美元上方,则可能引发大量空头回补,并转化为快速轧空行情。

分析人士强调,这些行权价对比特币价格构成某种考验。正如一位分析师指出,价格从9.6万美元跌向8.8-9万美元区间“测试了关键支撑位”,其本身可能就反映了期权驱动的市场动态。

更广泛来看,技术价位与到期期权押注的汇合可能机械性地影响价格走势。向9.2万美元的推进可能引发对冲者更多的买入或卖出行为。

市场观察者警告称,到期前后的任何决定性走势都可能引发进一步的动量效应,无论是释然性反弹还是更剧烈的抛售。这将取决于交易者如何进行重新对冲。

关税威胁与市场波动

此轮期权事件正值全球市场波动重燃之际。周一,在特朗普总统因格陵兰问题威胁对多个欧洲国家加征新关税后,美国股指期货及亚洲股市指数应声下跌。

股票和债券的“广泛抛售”推动黄金等避险资产创下新高,而比特币则同步下跌约4%。正如IG分析师Chris Beauchamp在1月19日所指出:“面对席卷全球市场的抛售浪潮,加密货币并未提供避险功能。”

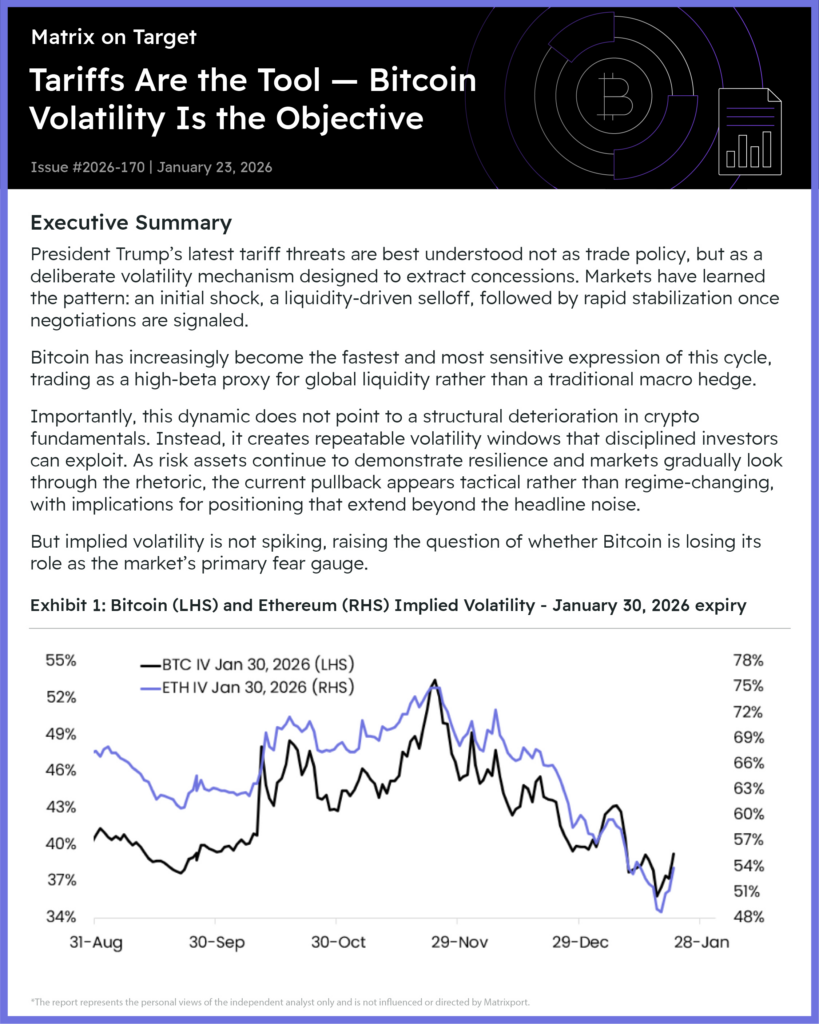

更宏观的启示是,宏观事件正日益推动加密货币市场波动。Matrixport研究同样指出,2026年将是“事件密集”的一年,宏观与加密领域的催化因素交替出现,将放大市场波动。

贸易政策冲击——即将到来的关税及协议取消——是引发风险规避情绪的工具之一。就此而言,周一的关税事件符合比特币在压力时期追随股市波动的模式。

对交易者而言,核心问题在于当前的抛售是否已“清洗”足够的看跌压力,抑或新的不确定性是否会将比特币价格推向更低水平。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注