深层市场转型:加密货币步入机构化与宏观驱动新阶段

Coinbase机构研究团队最新发布的行业展望揭示了更深层次的趋势:当前市场正逐渐褪去"蛮荒西部"特征,转而展现出受监管、对宏观因素敏感的金融体系特性。这份报告并未简单定义"牛市"或"熊市",而是指向了市场本质的结构性转变。

核心趋势概览

加密货币正在脱离炒作驱动的暴涨暴跌周期,转向更机构化、与宏观联动的市场模式;衍生品对价格走势的影响已超越现货交易和散户情绪;监管不再构成阻力,而是融入市场结构的一部分;加密货币与现实经济的关联日益紧密。

打破投机孤岛

最关键的转变在于加密货币已不再悬浮于独立的投机泡沫中。美国整体经济状况重新成为重要影响因素,生产率的提升和依然坚韧的劳动力市场扮演着减震器角色,显著降低了曾导致风险资产崩盘的流动性突然冻结概率。

分析师倾向于将当前阶段定义为周期中段而非泡沫终局,虽然增长持续但不确定性广泛存在。这种区分至关重要,表明加密货币正受到影响股票、利率和全球流动性的相同力量塑造,而非仅由内部炒作驱动。

机制化价格运动

市场最根本的行为变化不易被普通观察者察觉:价格决定权已从现货交易转向永续合约等衍生品主导。杠杆水平、资金费率和平仓阈值如今掌控着市场方向。

这解释了为何2025年末的回调虽然剧烈却受控:过度杠杆被迅速清除,但未引发系统性崩溃。在早期周期中类似事件会引发连锁崩塌,而现今更严格的保证金制度和机构风险管理能快速止血。结果是市场依然大幅波动,但驱动因素从情绪转向机制。

监管重构参与模式

当多数讨论仍将监管视为潜在威胁时,2025年实际已实现范式转换。清晰的监管框架催生了现货ETF、数字资产财政策略和标准化托管模型。

机构投资者不再追逐投机收益,而是从合规性、资本效率和长期配置角度进行布局。这种转变使资本粘性增强,头寸部署更审慎,退出过程更有序。监管并未消灭波动性,而是重塑其表现形式。

从资产持有到基础设施应用

早期机构 adoption 简单直接:购买资产、长期持有、表明信念。这个阶段正在消退,取而代之的是更精细化的应用模式。机构开始将加密货币基础设施本身视为战略要地,区块空间、流动性通道、托管服务和执行质量成为关注核心。

协议层同时悄然进化。随着法律明确性提升,代币模型从模糊叙事转向直接价值捕获。费用分成、回购和通缩机制日益普及,因其现可通过更清晰的结构实现价值闭环。 这使得加密货币估值框架更接近收益关联模型,远离纯粹情绪驱动定价,代币逐渐从故事载体转变为金融工具。

这使得加密货币估值框架更接近收益关联模型,远离纯粹情绪驱动定价,代币逐渐从故事载体转变为金融工具。

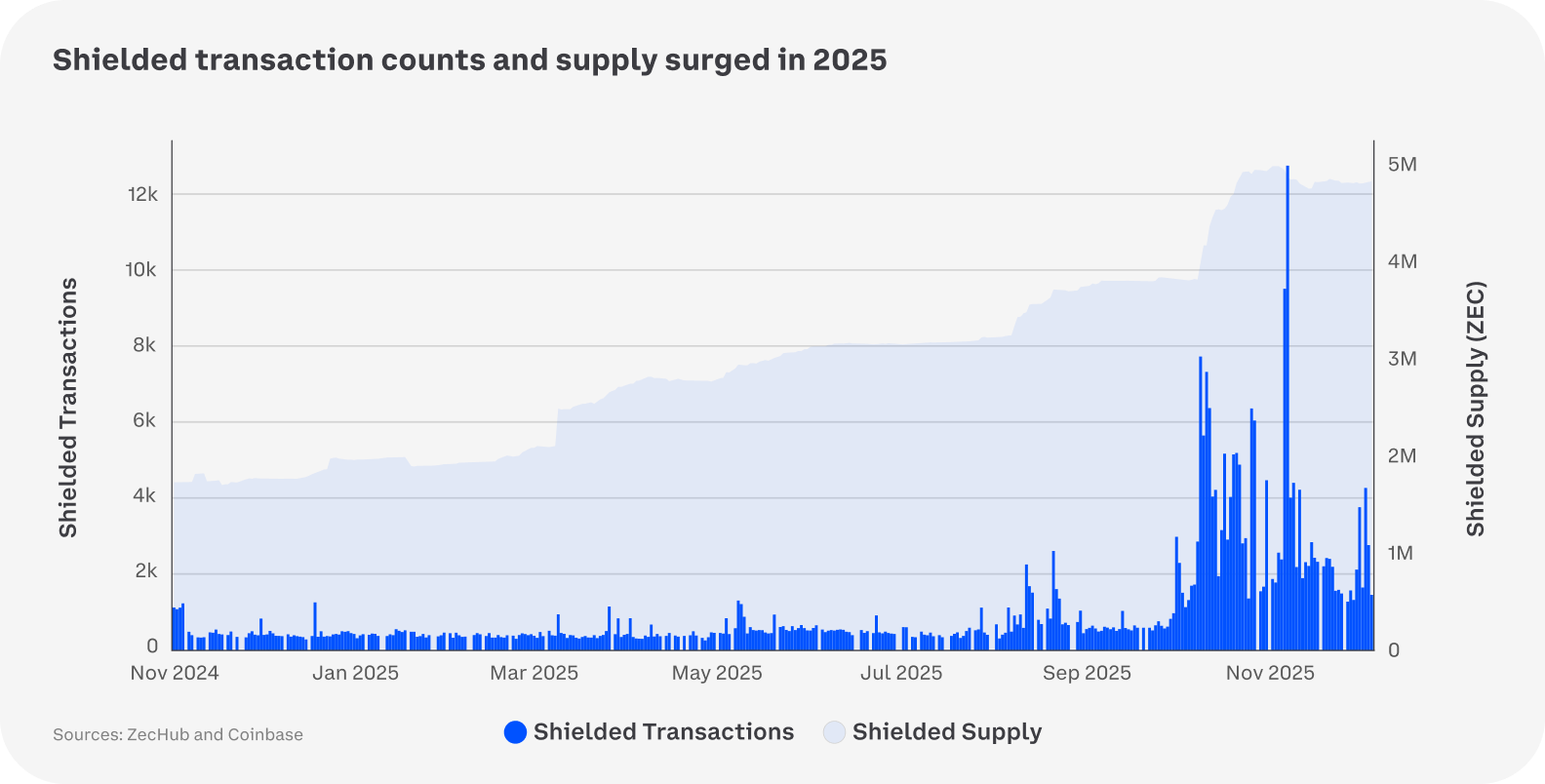

隐私需求的理性回归

隐私技术正在复兴,但驱动力并非意识形态。当机构和企业大规模使用加密通道时,保密性成为刚需。零知识证明和高级加密技术的拓展,源自真实经济活动对数据谨慎处理的内在要求。这种趋势预示隐私将与监管共存而非对抗,重塑链上活动的扩展路径。

AI与加密的共生关系

人工智能与加密货币呈现出互补态势。自治系统需要持续可编程的结算层以实现规模化运营,而加密基础设施恰好满足这一需求。二者的结合点不在于投机,而在于支撑机器间商业活动的底层架构。

资产代币化的渐进合法化

现实资产代币化虽处早期但势头渐起。2025年代币化股票、信贷和国债获得关注,因其相比传统系统具备更快的结算速度、可组合性和更灵活的抵押结构。若这些优势能通过监管审查,代币化将在低调中实现实质性扩张,摆脱早期加密货币叙事的过度炒作。

耐久性成为新阶段主题

加密货币的下一阶段不在于爆发式增长或戏剧性崩盘,而在于耐久性证明。衍生品、稳定币、预测市场和代币化资产需要在监管、机构监督和宏观不确定性并存的环境中验证持续成长能力。

若实现这一目标,新兴的加密货币市场对早期参与者将变得陌生:更少混乱、更少情绪驱动,且传统策略的适用性将大幅降低。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注