一种新型的启动方式

Uniswap采用持续清算拍卖,标志着其从交易所控制的上市模式转向协议原生的流动性分配,将去中心化拍卖定位为集中式启动机制的可信替代方案。通过将CCA功能直接嵌入其主界面,Uniswap正在将代币发行从孤立事件转变为可组合的市场流程,在单一流动性层内统一了拍卖、兑换和二级交易。这一举措既凸显了Uniswap v4的潜力,也揭示了其局限:诸如钩子和拍卖等模块化创新拓展了机构和金融用例,但采用率、流动性集中度以及监管明晰度仍是待解的约束。

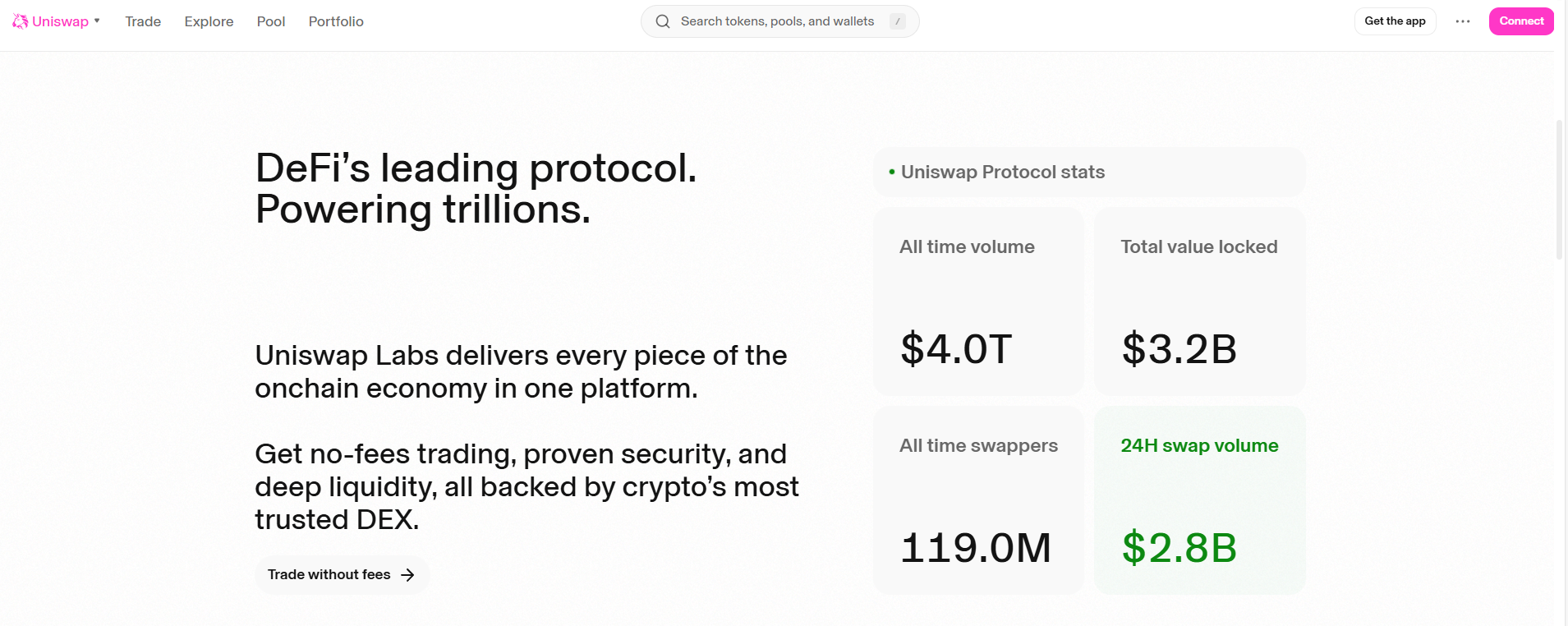

Uniswap整合持续清算拍卖,标志着链上代币发行方式的结构性转变,通过将价格发现和流动性形成直接嵌入去中心化市场基础设施,挑战了中心化交易所的主导地位。当Uniswap确认其主网界面将于2月2日支持持续清算拍卖时,它并非仅仅在已然拥挤的DeFi工具包中增加另一种启动机制,而是异常明确地宣告了在后中心化交易所时代,谁应控制代币的分配。CCA模型允许通过一个时间延长、需求加权的清算过程(而非单一区块或特权分配窗口)进行价格发现,这代表了与2017年ICO时代以及主导2020-2023周期的交易所策展启动平台的结构性决裂。Uniswap将此功能直接集成到其网络界面的事实表明,去中心化的流动性形成正被视为核心基础设施,而非实验性附加组件。根据与早期参与者分享的协议披露信息,基于CCA的第一波启动(包括Rainbow的RNBW代币)预计将引入约1.5亿美元的新流动性,这一规模使该实验更接近于中型中心化交易所上市,而非传统上以精品发行著称的链上拍卖。

从理论到实践

尽管持续清算拍卖对许多DeFi用户而言可能听起来很新奇,但该机制本身借鉴了更古老的金融市场理念,结合了传统股票市场中使用的集合竞价元素与区块链原生的连续结算逻辑,其近期在链上的验证很大程度上得益于之前在Aztec生态系统内进行的试点。在Aztec公开记录的这些试验中,CCAs展示了集中大量承诺资金的能力,且没有通常伴随代币交易最初时刻的反射性波动,这主要是因为参与者在定义的价格曲线上提交出价,而非竞相争取执行优先权。Uniswap的实施之所以更具影响力,不仅仅是因为该模型在孤立环境中可行,更因为它现在被嵌入了加密领域最深度的去中心化现货流动性池中,拍卖、兑换和启动后交易可以在一个单一、可组合的环境中进行,将以往涉及启动平台、场外交易柜台和二级交易所的碎片化流程压缩为统一的流。

上市垄断的终结

在加密货币短暂历史的大部分时间里,决定新代币如何进入市场的权力一直在两个不完美的极端之间摇摆:链上无需许可但混乱的启动,以及中心化交易所上高度控制且往往不透明的上市。上一个周期中交易所启动平台的兴起,是对抢跑、机器人主导和内部分配等实际问题的回应,但它也重新引入了许多人以为DeFi已永久摒弃的守门人动态。基于CCA的拍卖,尤其是由拥有Uniswap这样覆盖面的协议主持时,提供了一条可信的第三条路径:允许项目获取深度流动性,同时无需将定价权让渡给中介,并为参与者提供透明、基于规则的机制来表达需求。因此,开发者评论和专注于DeFi的社交渠道将此次启动视为试图将代币分配重新定义为公共产品,机构观察者也开始关注此事,这并不令人意外。Bitwise在特拉华州提交Uniswap ETF信托注册就是例证,此举通过州公司记录公开可见,并被广泛解读为一个信号:人们正越来越多地通过传统资产管理视角,而非纯粹的零售驱动协议视角,来评估Uniswap的角色。

Uniswap v4的背景

任何对CCA推出的评估,都不可避免地会卷入关于Uniswap v4本身更广泛的辩论中。自2024年推出以来,v4被定位为协议的模块化演进,而非对v3的全面取代。独立分析师维护的Dune Analytics仪表板汇总的链上数据显示,自推出以来,v4已累计产生超过1.5亿美元的兑换费用。尽管流动性仍集中在以太坊主网、Base和Unichain,但随着开发者尝试基于钩子的定制化,其在Uniswap总交易量中的份额稳步增加。与此同时,采用指标揭示了一幅更为微妙的图景:钩子的使用仍只占所有流动性池的一小部分,这强化了一种观点,即v4的真正影响可能不在于立即取代交易量,而更多在于实现先前版本无法清晰支持的特定金融行为——如拍卖、条件流动性以及对机构友好的执行逻辑。

乐观之下的风险

然而,所有这些都未能消除伴随任何重新定义资产发行和交易方式的尝试而产生的结构性不确定性,尤其是在一个尚未就去中心化拍卖和代币分配明确界定监管边界的环境中。从技术角度来看,CCA逻辑引入了额外的复杂性层,必须在对抗性条件下保持稳健;从市场角度来看,早期流动性集中在少数几条链上,引发了关于碎片化和迁移摩擦的熟悉担忧。甚至连Uniswap自身的代币经济模型仍是一个变量,UNI的销毁动态根据协议活动每日波动,这一模式在链上供应数据中可见,并将长期价值捕获与持续使用而非头条驱动的启动捆绑在一起。从这个意义上说,2月2日的推出应被理解为一个具有历史意义的实验,而非一个明确的解决方案。该实验旨在测试去中心化市场是否最终能将资产创造、定价和交易的全生命周期内化,而不至于回归到DeFi最初试图逃离的中心化捷径。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注